こんちには!HIROです。

今回は業務用空調機器メーカーで、二次測空調機器の最大手である「新晃工業」を分析していきます!

中々地味な銘柄ですが、以下の理由から今後の伸びが期待できる銘柄として注目しています

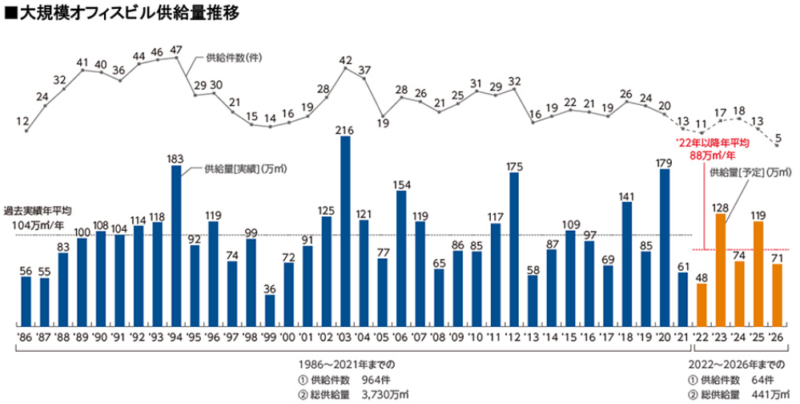

- 国内建設需要の回復が追い風

- 参入障壁が高いビジネスモデル

- 成長ドライバーが豊富

投資を始めたばかりの方や、銘柄の調べ方ってどうやるの?といった方にも読んでいただければ嬉しいです!

それではいってみましょう(^^)

目次

事業内容

まずは事業内容を見ていきます

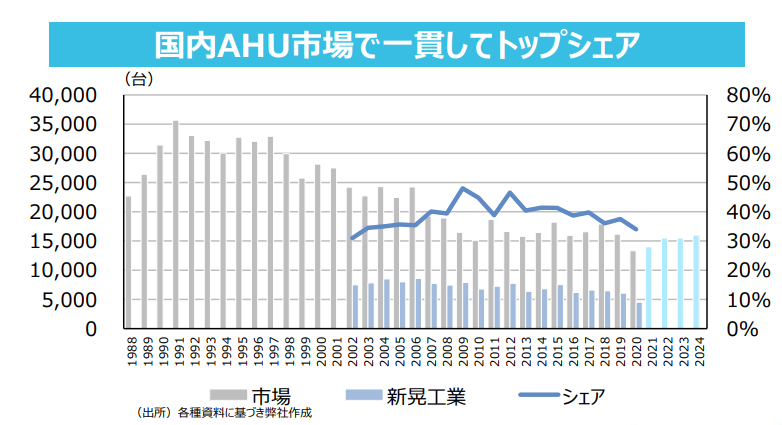

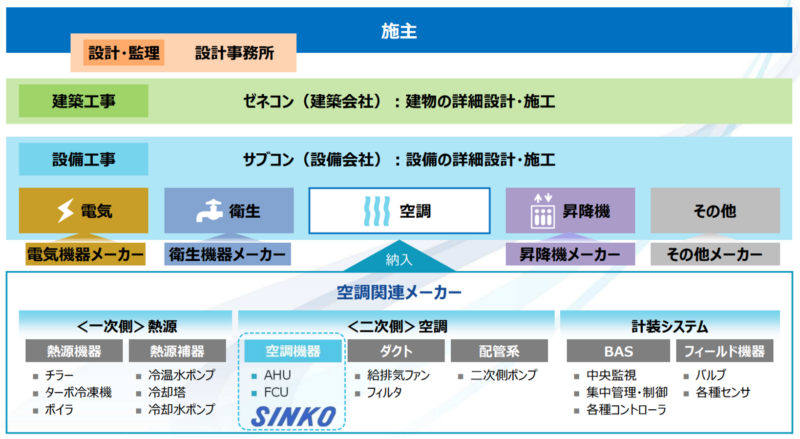

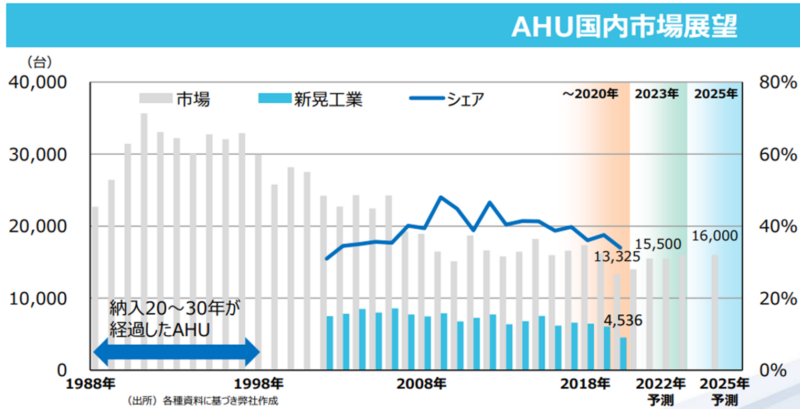

同社は工場・ビル・病院・ホテルの業務用セントラル空調機を製造・販売している空調機器メーカーで、国内AHU(エアハンドリングユニット)市場ではトップシェア(35~40%)を誇ります

ir_strategy_move25_2107_03.pdf (sinko.co.jp)

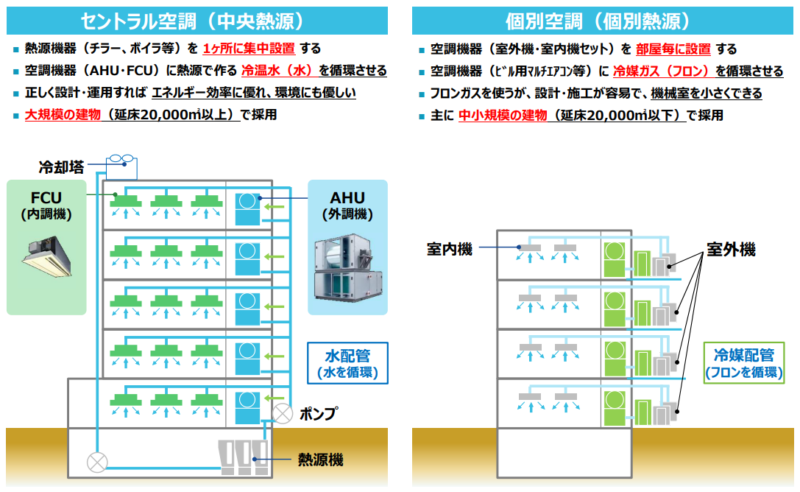

空調は主に「セントラル空調」と「個別空調」の2種類があり、同社はこの「セントラル空調」の”二次測”空調機器で高いシェアがあります

セントラル空調は大規模の建物に採用され、個別空調は部屋毎に設置されるため中小規模の建物で採用されるようです

基本的には大型の建物がたくさん建てられれば、その分空調機器の需要が増えます

そのため国内の建設需要が伸びれば、同社にとっても追い風になりそうですね

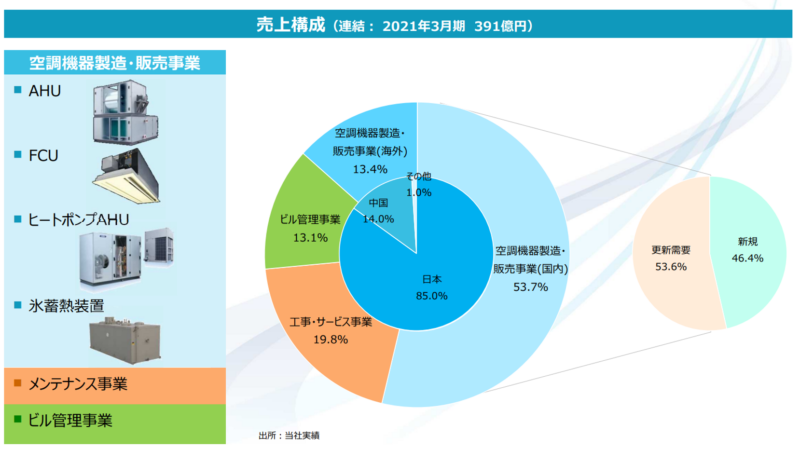

セグメント構成は下記のとおり。約半分は国内の空調機器の製造・販売で占められています

その他はそれに付随するサービス事業、あとは海外での空調機器の製造・販売ですね

海外売上構成比率は日本85%、中国が14%になっています

ir_strategy_move25_2107_03.pdf (sinko.co.jp)

また、空調機器製造・販売事業(国内)の約半分を更新需要(53.6%)が占めており、ストックビジネスの側面もあります

業績と株価の推移

業績は年によって上下していますが、なだらかに右肩上がりでシクリカル成長企業(※)と言えそうです(※景気に左右されながらも、前回の業績ピークを越えて成長している企業)

マネックス証券 銘柄スカウター

では決算短信などから業績変化の理由を探っていきます

2017/03期と2021/03期は前年比で減収していますね

これは一時的な需要の端境期にあたり、需要が減ったことによる減収のようです

2020/03期は東京オリンピック需要もあって過去最高業績を叩きだしています

2021/03期はコロナで宿泊施設や店舗着工数が大きく減少し、業績が悪化しました

やはり国内の建設需要は同社にとって大きく影響していますね

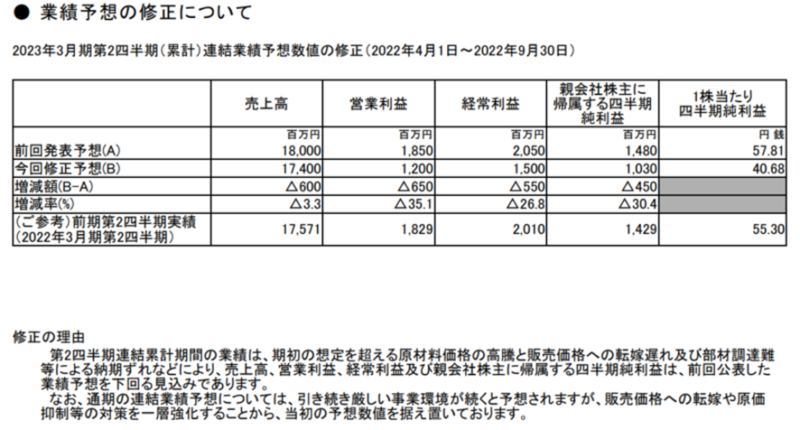

また、直近では原材料価格の高騰が減益要因となっており、増益や利益率向上にはその分の価格転嫁や原材料価格が低下してくる必要がありそうです

2022/9/15 適時開示情報より

株価も見てみましょう

TradingView

基本的には業績と連動する動きですが、株価は業績に先行して動きます

つまり、業績のピーク=株価のピークとはならない可能性があります

もう少し深堀りし、株価の先行指標となりそうなものを探してみるとそれらしきものがありました

下図は同社の「売上高」と「受注高と受注残」の推移を表したもので、株価との連動性も見ています

これを見ると、「受注高と受注残高」が「売上高」に先行して動き、株価は「受注高と受注残高」が伸びている期間に上昇しやすい傾向にあります

なので、四半期決算では前期比で「受注高と受注残高」が伸びているかは確認したほうが良さそうです

これが前期比でマイナスになると、株価もネガティブに反応するかもしれません

株価指標

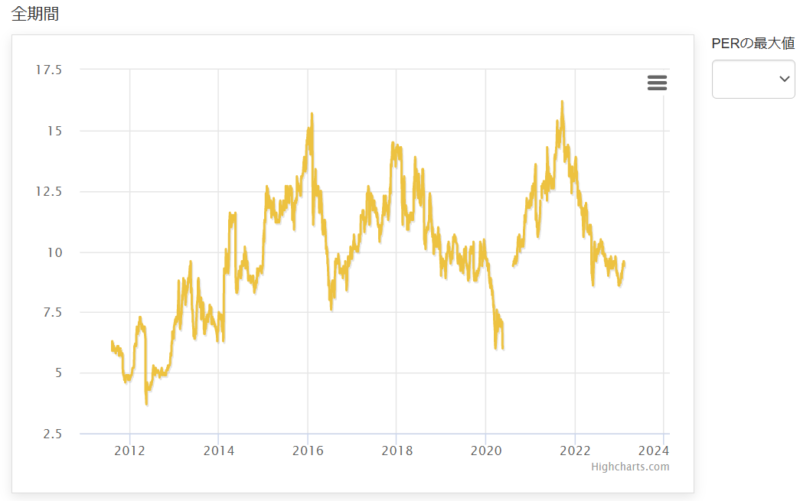

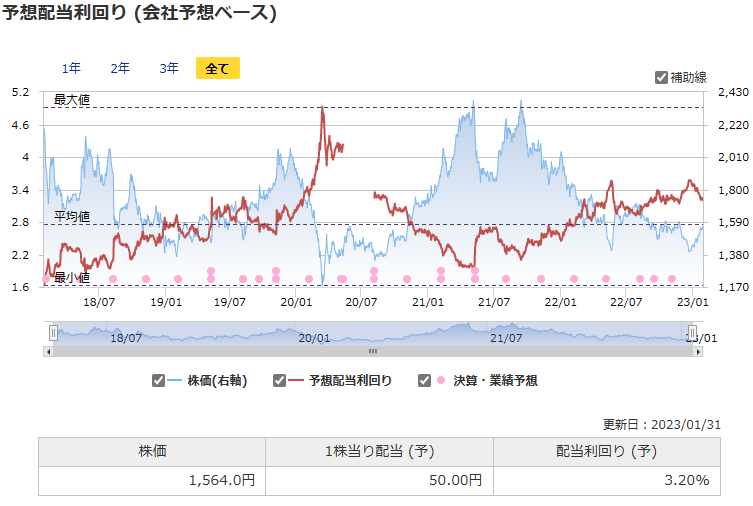

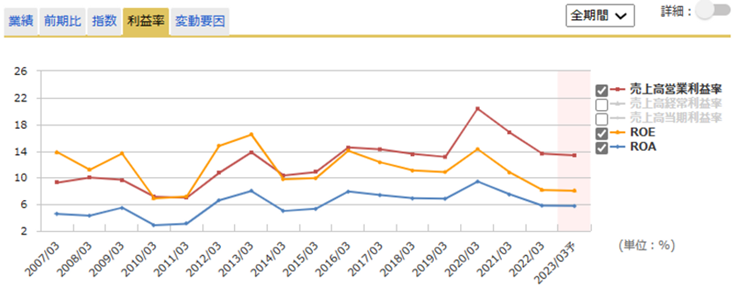

続いて株価指標をチェックしてみます。下図はPER、PBR、予想配当利回りの推移です(2023.1月時点)

参考まで利益率の推移も載せています

PERは約9.5倍で、過去平均11倍程度で見るとやや割安感がありますね。7.5倍あたりが下限ラインのようにも見えます

PBRは約0.75倍で、コロナ時と同水準でけっこう割安感があります

PBRはROEと相関する傾向にあり、同社の場合はROEが10%以上だと1倍を超えてくる傾向があるようです(2023/03予想では約8%)

割安感が解消される(つまり株価が上昇する)には、利益率が改善されるかどうかがポイントになりそうです

予想配当利回りは3.2%で、過去平均に比べてやや割安感があります

記念配当を除けばここ10年減配はなく、安定配当の会社でもあります

競争優位性

同社の競争優位性を見ていきます

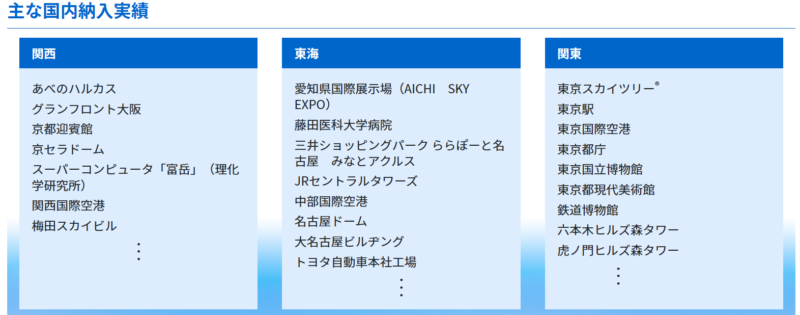

AHU市場で高シェアを維持している点からも、他社よりも営業力や信頼性などの優位性がありそうです

実際に国内有名施設への納入実績が豊富で、この点からも信頼性の高さが伺えますね

| 新晃工業株式会社 -SINKO- | 空気をデザインする会社

技術的な面では、各施設に合わせたオーダーメイド生産が強みとのこと

どこも同じようにやってるんじゃ…?と思われるかもですが、これには長年の蓄積したノウハウが必要で、顧客の要望に応えられない企業もあり、同社を含めた専業企業への集約化が進んでいるようです

新規参入もほぼ無く、参入障壁の高いビジネスだと考えられます

オーダーメイド生産ができるもう1つの強みとしては、更新需要を取り込める可能性が高いという点です

1980年代~1990年代の施設の更新需要が高まっており、加えてこの時期に施工した会社はすでに撤退したところも多いため、その分の需要を既存の会社が引き受けることになります

その場合、自ら施工した施設ならまだしも、別の会社が施工した施設の更新に対応するには高い技術が必要だと想像できます

20221220_company_report.pdf (sinko.co.jp)

そこで同社のオーダーメイド生産技術の登場です

様々な要望に対応できる同社であれば、その更新需要を取り込める可能性は大きいと考えられます

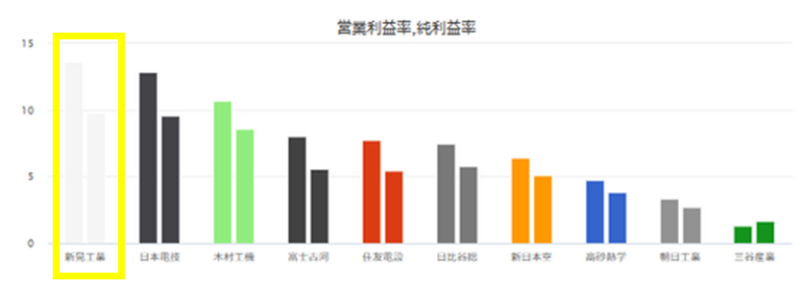

最後に、数値面でも競争優位性を見てみます

下図は同業他社との利益率の比較で、営業利益率・純利益率ともに高く、他社よりも利益を出せる体制ができていることが見て取れます

バフェット・コード

成長ドライバー

次は、業績が伸びていくかどうかに重要な成長ドライバーを見ていきます

国内の建設需要の回復

2023年は国内大型再開発等の設備投資需要が回復してくる予定です

そうであれば、国内の建設需要に影響を受ける同社にとっては追い風になると考えられます

森ビル株式会社 (mori.co.jp)

シェアの拡大(回復)

国内AHU市場で高いシェアを誇りますが、近年はやや低下傾向にあり、35%ほどになっています

2019年頃は選別受注(採算の取れる工事しか受注しないこと)によりシェアよりも利益を優先した時期があり、それによりシェアが落ちたそうです

ただシェアの低下は将来的な更新需要(ストック収入)が減ることにもつながるため、現在は再びシェア拡大を図るべく方針転嫁しています

事業領域の拡大

同社はセントラル空調(”水”って呼ぶらしいです)が主力ですが、中小規模の建物で採用される個別空調領域にも積極的に事業を拡大しています

2017年5月にダイキン工業と業務資本提携し、2021年にモデルチェンジした室外機一体型ヒートポンプ AHU 「オク―ジオ」を戦略製品として販売を強化しています

20220714_company_report.pdf (sinko.co.jp)

中国経済の回復

国内の売上が85%を占めますが、残りの15%はほぼ中国の売上になります

中国はゼロコロナ政策でかなり経済にダメージがありましたが、今後は政策転換により経済が回復してくると見込まれます

現場はコロナ感染者の急増で混乱しており、本格的な回復はもう少し先になるとのことですが、少なくとも底は打った印象です

今後の業績貢献に期待したいですね

カタリスト

株価が見直されるきっかけのことをカタリストといいます

ここではそのカタリストを考えてみましょう

価格転嫁による利益率の改善

直近では原材料価格の高騰が同社の収益を悪化させていますが、今後は改善に向かうと予想されます

銅・鉄・アルミ・ステンレスなどが主な原材料で、各市況はやや高止まりしているものの、一部ではこれまでの高騰は落ち着いてきています

2022/3/30 適時開示情報より

一方でコストアップに対応するため、製品の価格転嫁が進められています

やや遅れをとったようですが、2023/03期2Qから少しずつその効果は表れてきており、原材料価格の下落&製品の価格転嫁が進めば収益が改善してくると思われます

そうなれば利益率の改善にもつながるため、価格転嫁の効果が鮮明に表れてくると株価が見直される可能性もあります

リスク・懸案事項

ここまでは主に良い面を中心に見てきましたが、リスク面も確認しておきましょう

短期的

・原材料コストの高止まり、価格転嫁の遅れ

高騰が落ち着いたといってもまだ高止まりしている原材料もあり、今後の動向次第では更に業績を悪化させる可能性があります

また、価格転嫁が順調に進まない場合、販売単価を上げられず、コストだけ上がり、業績を悪化させる可能性があります

長期的

・シェアの低下

シェアの回復に努めていますがその戦略がうまくいかず、更にシェアを落とすようなことがあれば、競争力の低下や将来的なストック収入の減少が懸念されます

・景気後退による設備投資意欲の低下

建設需要は景気の影響も受けるため、景気全体が後退して企業の設備投資意欲が低下すると、同社の業績が悪化する可能性があります

まとめ

いかがでしたでしょうか

業務用セントラル空調機(二次側)の国内トップ企業であり、地味系ですが同社の強みや成長性が見えてきて中々面白い会社だなと思いました

リスク面も書きましたが、どちらかと言えば同社にとっては追い風となる要素が多いのかなといった印象です

あくまで管理人の自己分析ですが、少しでも興味を持った方がいれば嬉しいです

色々と情報交換できればと思いますので、お気軽にコメントください!

ではまた(^^)

※最新情報や詳細等は各自ご確認ください

※本銘柄への投資を推奨しているわけではありません

※投資判断は自己責任でお願いします

コメント